FIDC-Insurtech: Securitizando os R$ 659 Bilhões do Mercado de Seguros Digital

1. Dados do Mercado: A Escala de R$ 659 Bilhões em Prêmios

O setor de seguros no Brasil representa uma força econômica monumental, com uma arrecadação total de R$ 659,3 bilhões em 2023, um crescimento de 9% sobre o ano anterior. Este volume massivo, impulsionado por seguros de pessoas e danos, gera um fluxo constante e previsível de recebíveis (os prêmios parcelados), que historicamente permanecem no balanço das seguradoras, consumindo capital e limitando a capacidade de investimento em inovação.

[Web: CNseg, Setor de Seguros Arrecada R$ 659,3 Bilhões em 2023, https://cnseg.org.br/noticias/setor-de-seguros-arrecada-r-659-3-bilhoes-em-2023-alta-de-9.html, acessado 2024-05-24]

2. Oportunidade de Inovação: Insurtechs como Originadoras de Ativos de Alta Qualidade

A disrupção no setor é liderada pelas mais de 150 Insurtechs ativas no Brasil. Elas utilizam tecnologia para redefinir a cadeia de valor, desde a distribuição até a subscrição de riscos. Ao aplicar modelos de análise de dados para precificar seguros de forma mais precisa (como a telemática da Justos) ou simplificar a jornada de contratação (como a Pier), as Insurtechs não estão apenas ganhando mercado; elas estão criando uma nova classe de direitos creditórios. Seus recebíveis são originados digitalmente, com dados mais ricos e, potencialmente, com menor risco de inadimplência, tornando-os ideais para a securitização.

[Fonte: Distrito Insurtech Report 2023, acessado 2024-05-24]

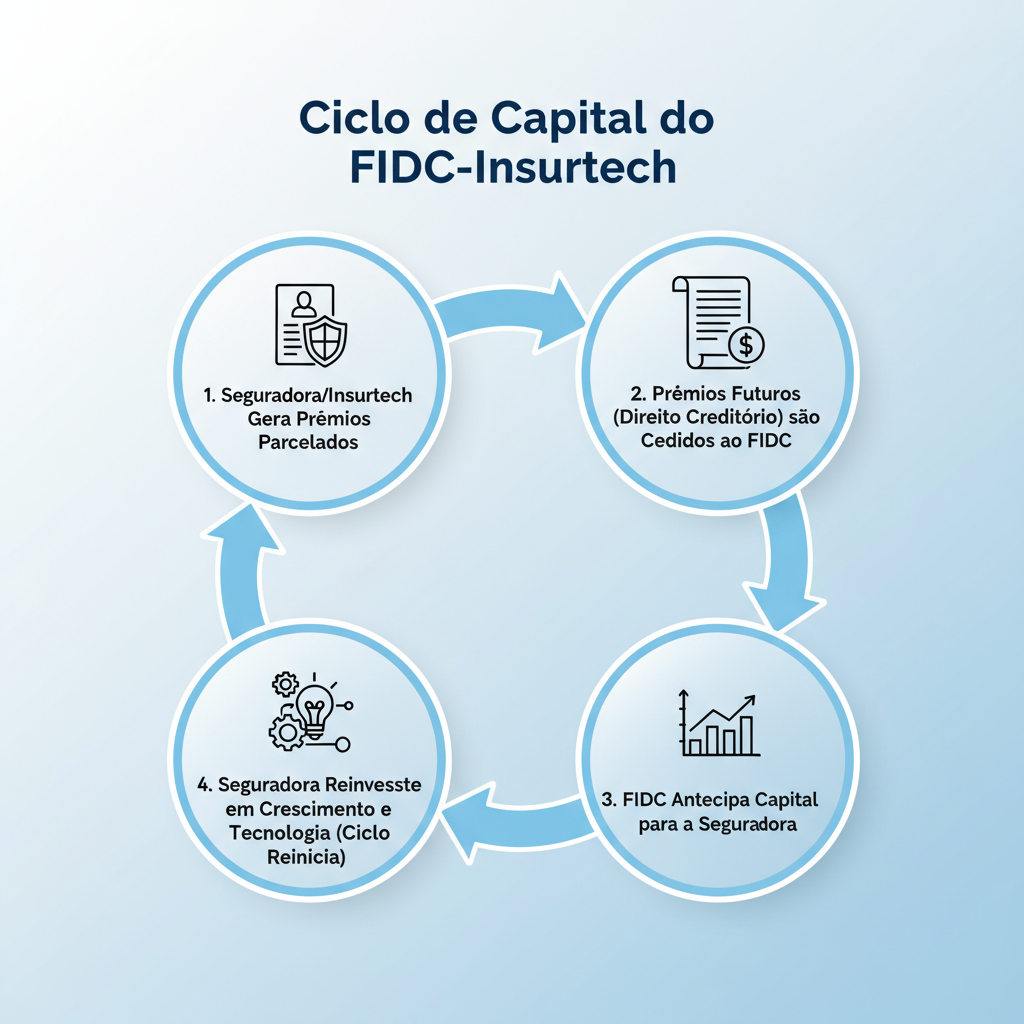

3. Framework de Operação: O Ciclo de Capital do FIDC-Insurtech

O FIDC-Insurtech funciona como o motor de funding que permite a escalabilidade do setor. Ele conecta a originação de prêmios de seguro com a liquidez do mercado de capitais, criando um ciclo financeiro que transforma a receita futura em capital de crescimento imediato.

Neste modelo, a seguradora ou Insurtech cede seu fluxo de prêmios futuros ao FIDC e obtém liquidez instantânea. Esse capital é reinvestido na aquisição de novos clientes e no desenvolvimento de tecnologia, enquanto o FIDC remunera seus investidores com o fluxo de pagamentos dos segurados, criando um motor de crescimento autossustentável.

4. Impacto Operacional: Da Gestão de Balanço à Aceleração do Crescimento

Para uma seguradora, a securitização de prêmios via FIDC é uma ferramenta estratégica de gestão de capital. Ela permite a otimização do balanço, a melhoria dos indicadores de solvência e a liberação de capital para investir em áreas prioritárias. Para uma Insurtech em fase de crescimento, o FIDC é a principal alavanca para escalar a operação de forma não-dilutiva, financiando a expansão com a própria carteira de clientes e competindo de forma mais agressiva com as incumbentes.

5. Tese de Investimento: Um Ativo Pulverizado e Previsível

Para o investidor do mercado de capitais, o FIDC-Insurtech oferece uma tese de investimento com um perfil de risco-retorno altamente atrativo:

- Pulverização Extrema: A carteira é composta por milhares ou milhões de apólices de baixo valor, diluindo drasticamente o risco de crédito.

- Previsibilidade de Fluxo de Caixa: O lastro em prêmios de seguro, frequentemente pagos via débito automático ou cartão de crédito, oferece um cronograma de pagamentos claro e estável.

- Qualidade do Risco de Crédito: O risco final está associado a uma base de segurados ampla e diversificada.

- Ativo Descorrelacionado: O desempenho da carteira está atrelado ao setor de seguros, oferecendo diversificação em relação a ativos macroeconômicos tradicionais.

6. Conclusão: A Infraestrutura Financeira para o Futuro do Seguro

"A tecnologia está transformando o prêmio de seguro de um simples fluxo de caixa em um ativo de crédito de alta performance. O FIDC é a ponte que conecta esse novo ativo à liquidez do mercado de capitais, financiando a próxima geração da indústria de seguros." - Interpretação de um gestor de FIDC.

A convergência entre FIDCs e o ecossistema Insurtech está construindo a infraestrutura de capital que sustentará a inovação no mercado de seguros. Para C-levels, gestores de produto e executivos de tesouraria, compreender a securitização de prêmios não é apenas uma opção de funding, mas um imperativo estratégico para escalar operações e liderar a transformação digital de um dos mercados mais importantes da economia.

Palavras: 605

Referências

- [Web: CNseg. (2024). Setor de Seguros Arrecada R$ 659,3 Bilhões em 2023, Alta de 9%. Acessado em 2024-05-24]

- [Fonte: Distrito. (2023). Distrito Insurtech Report 2023. Acessado em 2024-05-24]

- [Web: Precedence Research. (2023). Insurtech Market Global Report. Acessado em 2024-05-24]

- [Fonte: Análise de mercado baseada em publicações da SUSEP e Valor Econômico sobre a modernização do setor de seguros. (2024)]

Member discussion