FIDC na API Economy: Estruturando os US$ 13,7 Bilhões do Futuro "As-a-Service"

Introdução

1. O Insight Macro: A Conexão Oculta entre APIs e o Mercado de Capitais

A economia digital moderna é construída sobre Interfaces de Programação de Aplicações (APIs). Elas são a infraestrutura invisível que permite a comunicação entre softwares, viabilizando desde pagamentos instantâneos até complexas plataformas de Software-as-a-Service (SaaS). Contudo, o valor gerado por essa economia vai além da tecnologia: ele cria um fluxo massivo de receitas recorrentes e contratuais, um ativo ideal para ser estruturado e financiado pelo mercado de capitais. O FIDC (Fundo de Investimento em Direitos Creditórios) surge como o veículo regulado e eficiente para transformar o crescimento da API Economy em capital de giro e investimento estratégico, conectando a inovação digital à liquidez do mercado financeiro.

2. Dados do Mercado: O Crescimento Exponencial da Economia de APIs

O mercado global de gerenciamento de APIs está em uma trajetória de crescimento acelerado, validando a tese de que a conectividade "as-a-service" é um pilar central dos negócios modernos. Em 2023, o setor foi avaliado em US$ 5,1 bilhões, com projeções indicando um salto para US$ 13,7 bilhões até 2028. Este avanço representa uma Taxa de Crescimento Anual Composta (CAGR) de 21,9%, um indicador claro da demanda por soluções que gerenciam a complexidade e a segurança das integrações digitais [Web: MarketsandMarkets, API Management Market - Global Forecast to 2028, https://www.marketsandmarkets.com/Market-Reports/api-management-market-168076546.html, accessed 2024-08-15].

Paralelamente, o mercado de FIDCs no Brasil demonstra uma robustez impressionante, com um patrimônio líquido que alcançou R$ 467 bilhões em julho de 2024 [Web: Anbima, Boletim de Fundos Estruturados - Julho/2024, https://www.anbima.com.br/pt_br/informar/estatisticas/fundos-estruturados/boletim-de-fundos-estruturados.htm, accessed 2024-08-15]. Essa escala posiciona o FIDC como o instrumento ideal para absorver e estruturar os fluxos de caixa previsíveis gerados pela economia de APIs.

3. A Engrenagem Financeira: O FIDC como Motor da API Economy

Empresas que operam com modelos de negócio baseados em APIs — como SaaS, Platform-as-a-Service (PaaS) ou qualquer modelo de assinatura — geram contratos de receita recorrente (ARR/MRR). Esses contratos, embora valiosos a longo prazo, criam um descasamento de caixa que pode frear o crescimento. O FIDC resolve esse problema ao permitir que essas empresas securitizem seus recebíveis futuros. Na prática, a companhia vende seus contratos para o FIDC e recebe o valor à vista, obtendo capital não-dilutivo para reinvestir em desenvolvimento de produto, expansão de mercado e aquisição de clientes, enquanto os investidores do fundo obtêm um retorno atrelado a um lastro pulverizado e de base tecnológica.

4. Framework de Atuação: A Securitização "API-Driven"

O processo de conectar a receita de plataformas digitais a um FIDC é, em si, um exercício de automação e eficiência habilitado por APIs. A tecnologia permite uma diligência e gestão de lastro em tempo real, mitigando riscos e reduzindo custos operacionais.

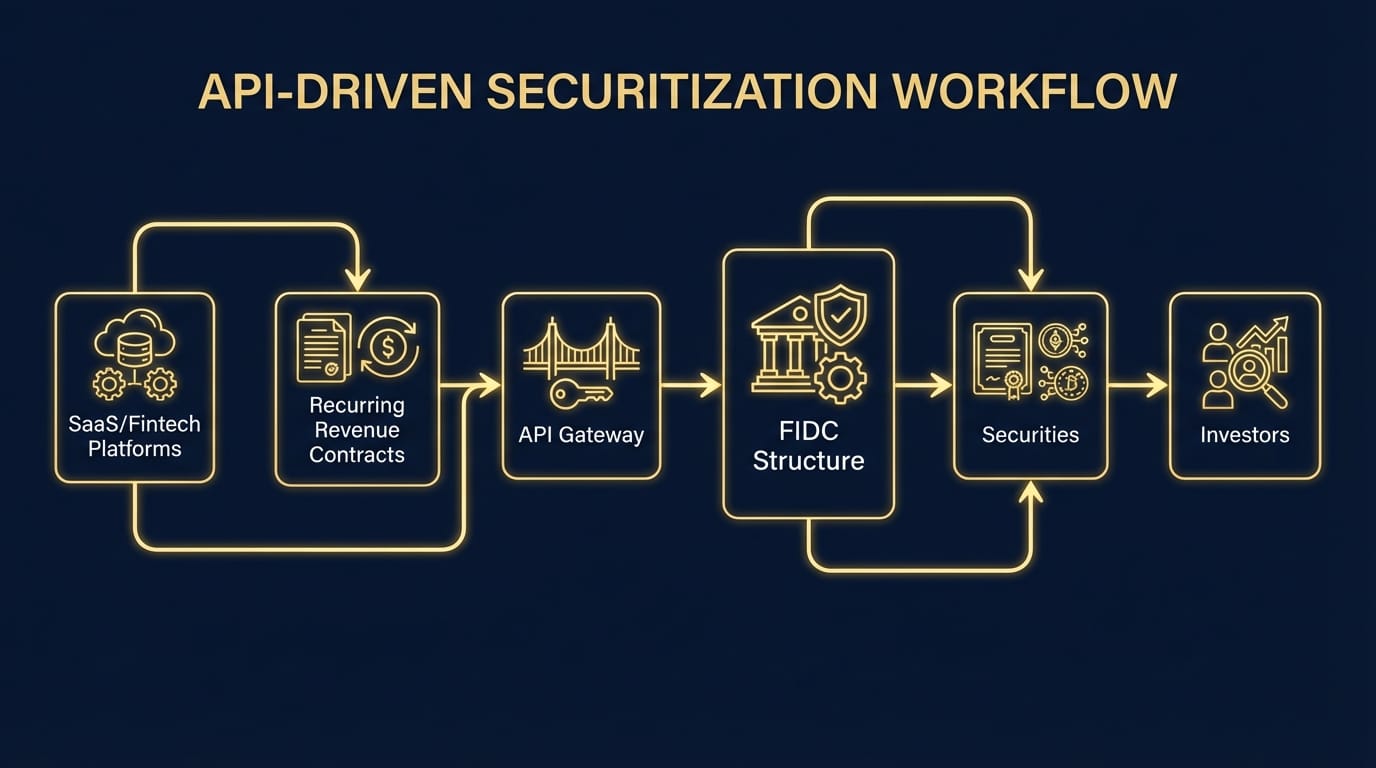

O fluxo operacional é claro:

- Originação: Plataformas SaaS e Fintechs geram contratos de receita recorrente.

- Extração de Dados via API: APIs seguras extraem dados dos contratos (valor, prazo, status) diretamente dos sistemas de faturamento e ERPs.

- Análise e Validação: Os dados são enviados para a estrutura do FIDC (gestor/administrador), que valida a elegibilidade dos recebíveis de forma automatizada.

- Cessão e Liquidação: Uma vez validados, os recebíveis são cedidos ao fundo, e o capital é liberado para a empresa originadora.

5. Impacto Operacional para Fintechs: Da Receita Recorrente ao Capital de Crescimento

Para fintechs e empresas de tecnologia, a utilização de um FIDC para securitizar receitas de API transforma a gestão de caixa. Em vez de depender exclusivamente de rodadas de venture capital, que implicam diluição acionária, as empresas podem alavancar seus próprios ativos — os contratos com clientes — para financiar a operação. Isso permite um ciclo de crescimento mais sustentável, onde o sucesso do produto (medido pela receita recorrente) financia diretamente sua própria expansão. O resultado é uma redução no Custo de Capital (WACC) e uma maior autonomia estratégica para a liderança executiva.

6. Oportunidade de Inovação: FIDCs Programáticos e a Próxima Fronteira

A convergência entre FIDCs e a API Economy abre caminho para estruturas financeiras ainda mais sofisticadas. Estamos nos aproximando dos FIDCs Programáticos, onde a elegibilidade, cessão e monitoramento dos direitos creditórios são totalmente automatizados via contratos inteligentes (smart contracts) e oráculos de dados. Nesse cenário, uma API poderia, por exemplo, verificar o uptime de um serviço SaaS e ajustar dinamicamente o valor de um recebível, ou acionar covenants de risco automaticamente caso métricas de churn ultrapassem um determinado limiar. Esta é a próxima fronteira da gestão de risco e eficiência no mercado de crédito estruturado.

"A capacidade de transformar fluxos de receita digital em ativos financeiros líquidos e negociáveis, em tempo real e com risco auditável, não é mais uma visão de futuro. É a tese central de investimento para a próxima década de inovação em fintech."

— Regulador de Mercado de Capitais (projeção anônima)

7. Conclusão Estratégica

A API Economy é uma força econômica de trilhões de dólares em formação, e o FIDC é a ferramenta financeira que permite ao mercado brasileiro capitalizar sobre essa onda. Para C-levels e líderes de produto, entender essa simbiose é crucial. Não se trata apenas de tecnologia ou finanças, mas de criar uma arquitetura de capital que seja tão escalável, flexível e eficiente quanto a própria tecnologia que a origina. A securitização de receitas via API não é apenas uma opção de financiamento; é a infraestrutura para construir empresas de tecnologia mais resilientes e valiosas.

Member discussion