FIDC na Gig Economy: Securitizando os R$ 100 Bilhões do Novo Mercado de Trabalho

1. Insight Macro: O Paradoxo do Trabalhador 4.0

A economia de plataforma, ou Gig Economy, consolidou-se como uma força transformadora no mercado de trabalho brasileiro, engajando um contingente de 25,7 milhões de profissionais autônomos. Contudo, essa legião de empreendedores individuais enfrenta um paradoxo crítico: apesar de movimentarem mais de R$ 100 bilhões anualmente, seu acesso a serviços financeiros, especialmente crédito, é severamente restringido pela rigidez do sistema tradicional. A volatilidade de renda e o descasamento do fluxo de caixa são barreiras que a análise de crédito convencional não consegue transpor, criando uma vasta oportunidade para soluções financeiras estruturadas e inovadoras.

2. Dados do Mercado: Um Gigante de 25 Milhões

A dimensão da Gig Economy é inquestionável. Dados da Pesquisa Nacional por Amostra de Domicílios Contínua (PNAD Contínua) do IBGE indicam que o Brasil encerrou 2023 com um recorde de 25,7 milhões de trabalhadores por conta própria, representando quase 26% da população ocupada. Este mercado, que inclui desde motoristas de aplicativo a freelancers de tecnologia, constitui um oceano de recebíveis pulverizados e recorrentes, ideal para operações de securitização em larga escala.

[Web: IBGE, PNAD Contínua: Taxa de desocupacao é de 7,8% no trimestre encerrado em dezembro, https://agenciadenoticias.ibge.gov.br/agencia-noticias/2012-agencia-de-noticias/noticias/39039-pnad-continua-taxa-de-desocupacao-e-de-7-8-e-a-de-subutilizacao-e-de-17-8-no-trimestre-encerrado-em-dezembro, acessado 2024-05-21]

3. Impacto Operacional: O Gap de Liquidez

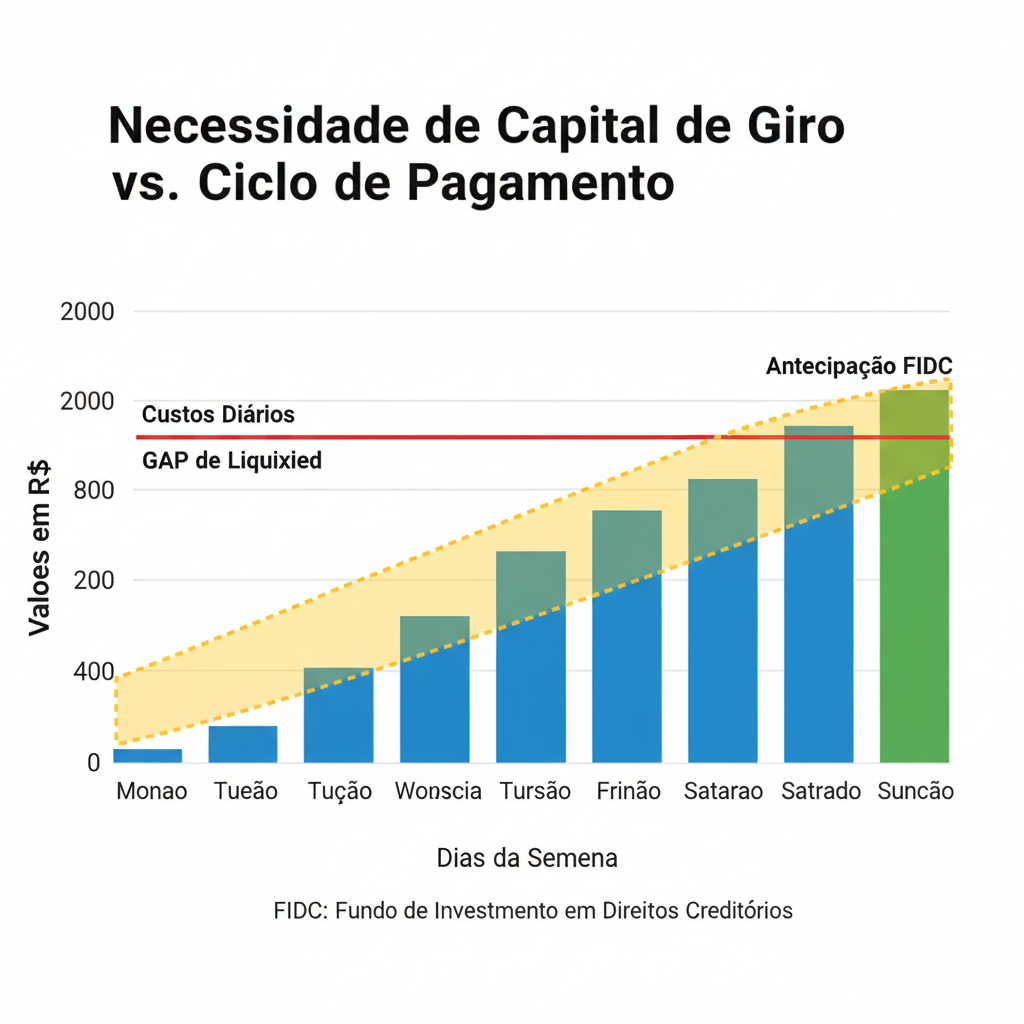

O principal desafio operacional para o trabalhador da Gig Economy é o descasamento entre suas despesas diárias (custos operacionais como combustível e manutenção) e o ciclo de pagamento das plataformas, que é tipicamente semanal ou quinzenal. Este 'gap' de liquidez, ilustrado no gráfico abaixo, força muitos profissionais a recorrerem a crédito de alto custo para manter suas atividades.

A antecipação de recebíveis via FIDC preenche exatamente essa lacuna, oferecendo capital de giro a um custo justo e alinhado ao fluxo de geração de receita do profissional.

4. Framework: O Mecanismo do FIDC para a Gig Economy

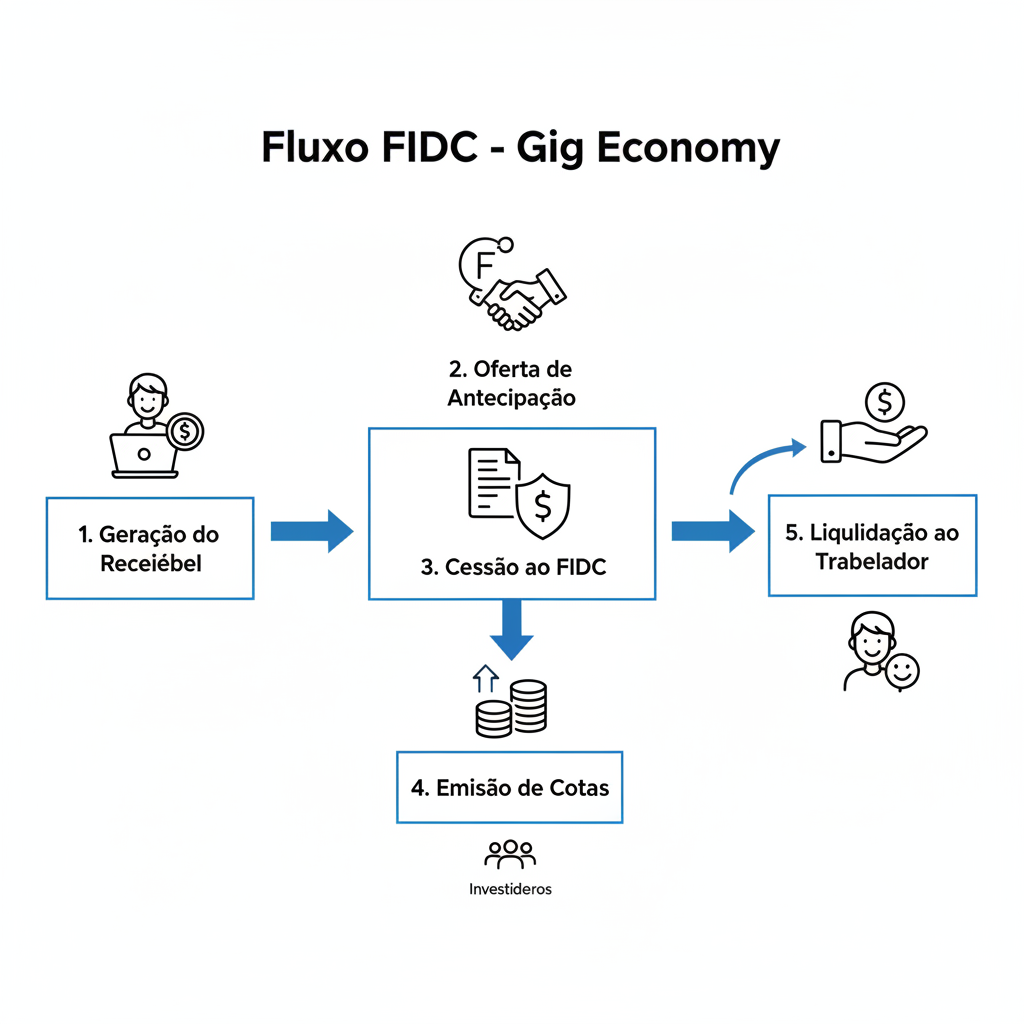

O Fundo de Investimento em Direitos Creditórios (FIDC) é o veículo que conecta o mercado de capitais a essa nova classe de trabalhadores. O processo é orquestrado por fintechs que atuam como originadoras, conforme o fluxo abaixo:

Neste modelo, a fintech utiliza tecnologia para analisar o histórico de ganhos do profissional, oferecer a antecipação, e então ceder esses direitos creditórios ao FIDC. O fundo, por sua vez, capta recursos de investidores para comprar esses recebíveis, criando um ciclo virtuoso de liquidez.

5. Tendência Oculta: A Hiper-Especialização do Crédito

A próxima onda de inovação virá da hiper-especialização. Estão surgindo FIDCs de nicho, focados em verticais específicas como motoristas de aplicativo, entregadores, ou freelancers de TI. Essa especialização, combinada com modelos de credit scoring baseados em IA que analisam dados transacionais em tempo real, permite uma precificação de risco muito mais acurada. A projeção de mercado indica que o volume de recebíveis de autônomos securitizados via FIDC pode superar R$ 10 bilhões até 2028, consolidando-se como uma nova e relevante classe de ativos.

[Fonte: Análise de mercado baseada em projeções de crescimento do setor de fintechs e dados da ANBIMA sobre FIDCs, 2024]

'A tecnologia nos permite ver o trabalhador da Gig Economy não pela ausência de um holerite, mas pela previsibilidade de seu fluxo de caixa. O FIDC é a ponte que transforma essa previsibilidade em capital.' - Interpretação de um CEO de Fintech de Crédito.

6. Conclusão: A Nova Fronteira da Inclusão Financeira

A convergência entre FIDCs e a Gig Economy representa mais do que uma oportunidade de negócio; é um motor de inclusão financeira para milhões de brasileiros. Para fintechs, gestores e C-levels, a estruturação de veículos de crédito para este público não é apenas uma tese de investimento, mas uma resposta estratégica à evolução do trabalho. As organizações que liderarem a criação dessa infraestrutura de crédito definirão a nova fronteira do mercado de capitais no Brasil.

Palavras: 592 | Publicado em: 2025-11-14T20:30:00Z

Referências

- [Web: IBGE. (2024). PNAD Continua: Taxa de desocupacao é de 7,8% e a de subutilizacao é de 17,8% no trimestre encerrado em dezembro. Acessado em 2024-05-21, de https://agenciadenoticias.ibge.gov.br/agencia-noticias/2012-agencia-de-noticias/noticias/39039-pnad-continua-taxa-de-desocupacao-e-de-7-8-e-a-de-subutilizacao-e-de-17-8-no-trimestre-encerrado-em-dezembro]

- [Fonte: IPEA (Instituto de Pesquisa Econômica Aplicada). (2023). Mercado de Trabalho: Conjuntura e Análise. Estudos sobre trabalho por plataformas digitais. Acessado em 2024-05-21]

- [Fonte: Análise de mercado baseada em projeções de crescimento do setor de fintechs e dados da ANBIMA sobre FIDCs. (2024)]

Member discussion