FIDC + Supply Chain Finance: A Alavanca de R$ 1,2 Trilhão para o Capital de Giro no Brasil

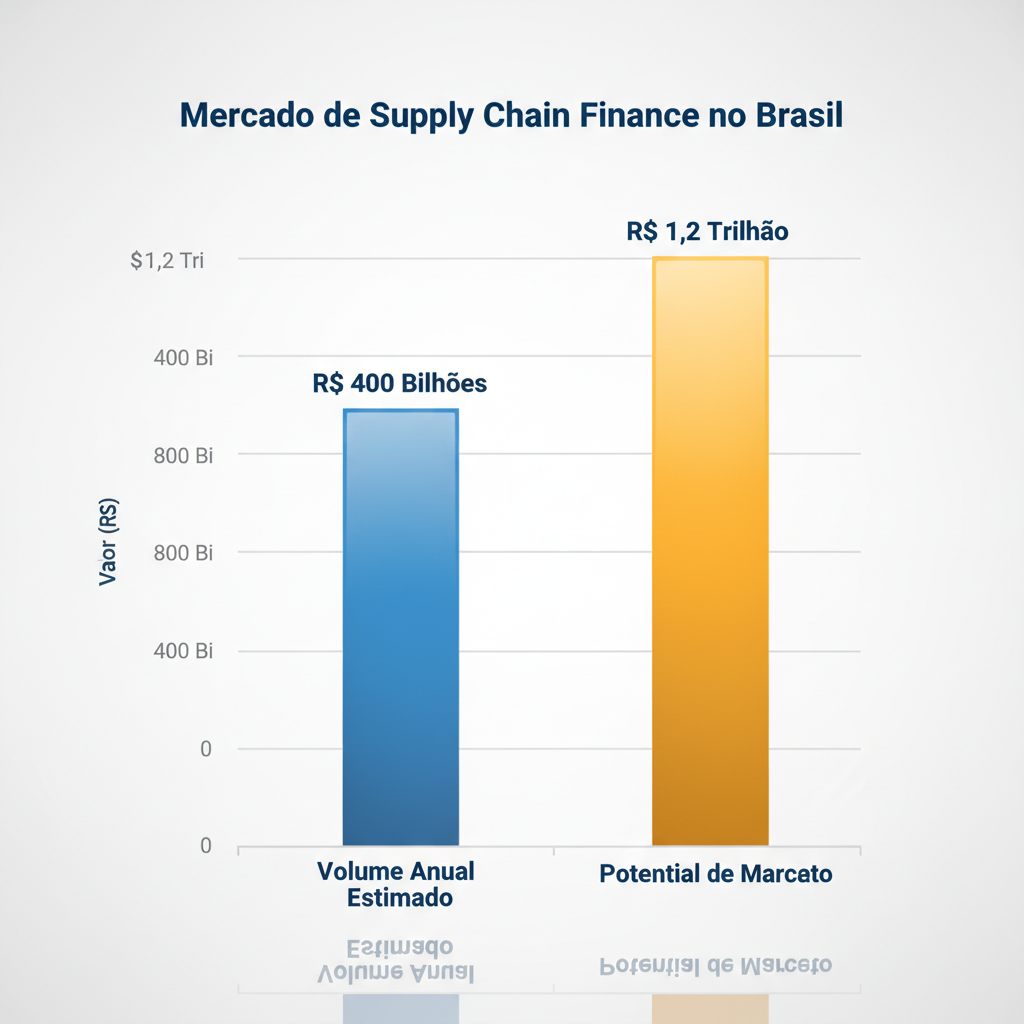

1. Dados do Mercado: O Gigante Adormecido de R$ 1,2 Trilhão

O mercado de Supply Chain Finance (SCF), ou Risco Sacado, movimenta um volume estimado de R$ 400 bilhões por ano no Brasil. Contudo, este número representa apenas a ponta do iceberg. O mercado endereçável total, segundo estudos da ABGI e da fintech Liber, pode chegar a R$ 1,2 trilhão. Essa lacuna colossal entre o volume atual e o potencial existe porque o modelo tradicional, concentrado em grandes bancos, não consegue atender a pulverizada e complexa cadeia de fornecedores do país. É aqui que a tecnologia das fintechs, financiada pela estrutura escalável dos FIDCs, entra para redefinir o jogo.

[Fonte: Análise de mercado baseada em dados da ABGI e Liber, 2023]

[Fonte: Análise de mercado baseada em publicações da Finsiders, 2024]

2. Oportunidade de Inovação: O FIDC como Motor de Funding Escalável

A principal inovação que está destravando o mercado de SCF é a simbiose entre plataformas digitais e os Fundos de Investimento em Direitos Creditórios (FIDCs). As fintechs criam marketplaces que conectam grandes empresas (sacados) e seus milhares de fornecedores, permitindo a antecipação de notas fiscais de forma 100% digital. Para financiar essa antecipação em massa, o FIDC atua como o motor de funding. Ele compra os direitos creditórios (as notas fiscais) originados na plataforma, fornecendo a liquidez necessária para a operação escalar de milhões para bilhões de reais, algo impossível de se fazer apenas com o balanço da fintech.

3. Framework de Operação: O Ciclo de Capital do FIDC-SCF

O FIDC-SCF cria um ecossistema financeiro onde todos os elos da cadeia de suprimentos ganham: o fornecedor obtém liquidez imediata, o sacado fortalece sua cadeia produtiva sem usar seu próprio caixa, e o investidor do FIDC acessa um ativo de crédito de alta qualidade.

Neste ciclo, a plataforma de SCF atua como a originadora e gestora do risco, enquanto o FIDC funciona como a fonte de capital do mercado de capitais, permitindo que a operação cresça de forma exponencial.

4. Tese de Investimento: Crédito de Alta Qualidade com Pulverização

Para o investidor, o FIDC-SCF oferece uma das teses de crédito mais seguras e atrativas do mercado:

- Risco do Sacado: O risco de crédito da operação não é do fornecedor (pulverizado e de difícil análise), mas da grande empresa que pagará a fatura. O FIDC compra, na prática, um recebível de uma corporação de primeira linha.

- Pulverização de Cedentes: Embora o risco de crédito esteja concentrado no sacado, a carteira é composta por milhares de notas fiscais de centenas de fornecedores diferentes, diluindo o risco operacional.

- Rentabilidade Atrativa: As taxas de deságio, otimizadas por leilões reversos nas plataformas, oferecem um retorno superior ao de muitos ativos de renda fixa tradicionais, com um risco de crédito de alta qualidade.

5. Impacto Operacional: A Democratização do Capital de Giro

A combinação de plataformas de SCF com o funding via FIDC democratiza o acesso ao capital de giro. Fornecedores que antes eram pequenos demais para serem atendidos por grandes bancos agora podem antecipar suas notas fiscais com um clique, com taxas competitivas. Isso fortalece a saúde financeira de toda a cadeia de suprimentos, reduzindo o risco de quebra de fornecedores e aumentando a resiliência do ecossistema produtivo como um todo.

6. Conclusão: A Infraestrutura Financeira para a Economia Real

'O Supply Chain Finance digital, financiado pelo mercado de capitais via FIDC, é a maior revolução no capital de giro para a economia real desde a criação da duplicata. Ele transforma a relação de confiança entre uma grande empresa e seu fornecedor em um ativo investível.' - Interpretação de um CEO de Fintech de SCF.

A convergência entre FIDCs e plataformas de Supply Chain Finance está construindo a infraestrutura de capital que financiará a próxima década de crescimento da indústria e do varejo no Brasil. Para C-levels, gestores de produto e executivos de tesouraria, compreender e implementar programas de SCF financiados pelo mercado de capitais é uma alavanca estratégica de competitividade. As organizações que liderarem essa frente não apenas otimizarão seu próprio capital de giro, mas também fortalecerão toda a sua cadeia de valor.

Palavras: 598

Referências

- [Fonte: Análise de mercado baseada em dados da ABGI (Associação Brasileira de Gestão da Inovação) e da fintech Liber. (2023)]

- [Fonte: Análise de mercado baseada em publicações de veículos como Finsiders e Pipeline Valor sobre o volume do setor de SCF. (2024)]

- [Fonte: Análise de mercado baseada em notícias sobre aquisições e rodadas de investimento no setor, como a da WEEL pelo BTG Pactual e o investimento da Kinea na Marvin. (2024)]

Member discussion